4大案例分析金融機構的大資料應用

就“大資料+金融”思維利用而言,國外金融機構有著十足豐富的體現,已經將大資料技術在風險控制、運營管理、銷售支援及商業模式創新等領域進行了全面的嘗試。

案例一:匯豐銀行-風險管理

匯豐銀行在防範信用卡和借記卡欺詐的基礎上,利用SAS構建了一套全球業務網路的防欺詐管理系統,為多種業務線和渠道提供完善的欺詐防範。該系統通過收集和分析大資料,以更快的資訊獲取速度挖掘交易的不正當行為,並迅速啟動緊急告警。

案例二:Kabbage-開闢新商業模式

Kabbage主要為網店經營提供貸款服務的金融機構。其通過大資料計算開闢了一條新的商業模式。通過對網店店主的銷售、流量、評論以及商品價格、存貨和信用記錄資料,精確計算出是否需要貸款且貸款金額數。

然而在大資料時代,能利用大資料並獲得成功的案例畢竟是少數,大部分都面臨著嚴重的阻礙:

1、 行業競爭加劇。以阿里巴巴等資料驅動型企業在技術上搶佔先機;在資料資源上佔據優勢;大資料的應用、推行較傳統金融機構快。

2、 基礎設施的挑戰。目前資料以更快速度在增長,尤其是非結構化資料。而傳統銀行業的基礎設施已無法滿足對資料的處理需要。

3、 安全管理的壓力。由於雲端計算的普及、系統複雜性的提高,造成金融機構的風險隱患傢俱,這也使得諸多傳統金融機構仍走保守步伐。

大資料無法轉化為“大價值”的原因是什麼?

《2015中國大資料應用前沿調研報告》指出,資料、技術及思維的掌握決定了大資料能夠創造多少商業價值。

資料方面,結構化資料、半結構化資料以及非結構化資料共存是目前眾多金融機構普遍面臨的資料問題。

技術方面,絕大多數傳統金融機構面臨新的技術難題,傳統的分析方法難以適應大資料的管理需要,如非結構資料處理。企業需要更有效的資料探勘演算法。

思維方面,國外對大資料的利用大多圍繞風控、運營和銷售支援。國內起步較慢,市場需求細分和渠道整合價值才已得到國內金融行業的較普遍認識,大資料尚有很多待發掘的價值。

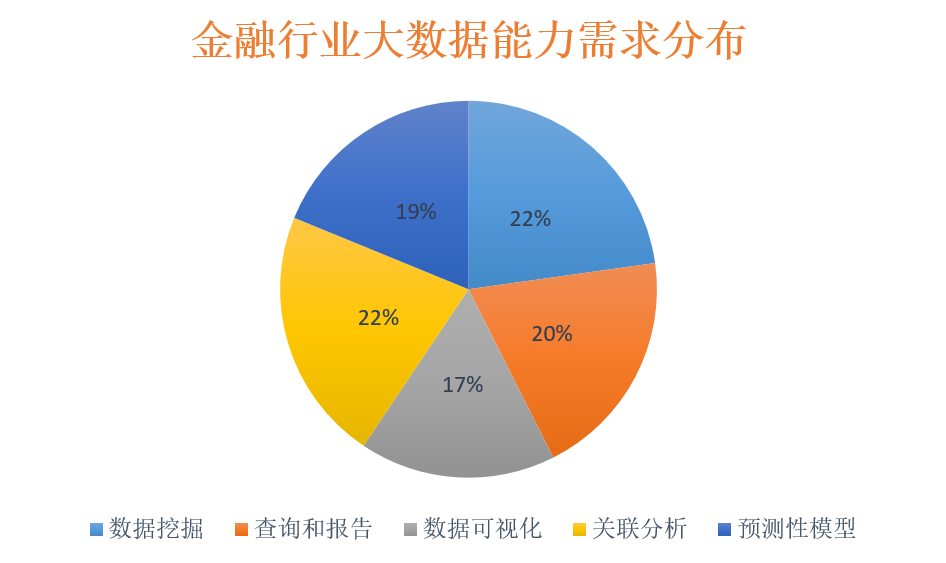

從報告提供的金融行業大資料能力需求分佈來看,企業對於資料探勘需求佔首位,而查詢、報告和資料視覺化這兩類基礎性的資料工作卻仍佔1/3以上,這也說明了傳統金融機構對資料基礎利用水平的滯後。

很多銀行企業都認識到這一點,紛紛利用第三方軟體或自主開發那個的方式搭建資料視覺化平臺,完善資料化的流程管理,彌補這一方面的空缺。

案例一:某國有商業銀行-大資料平臺建設

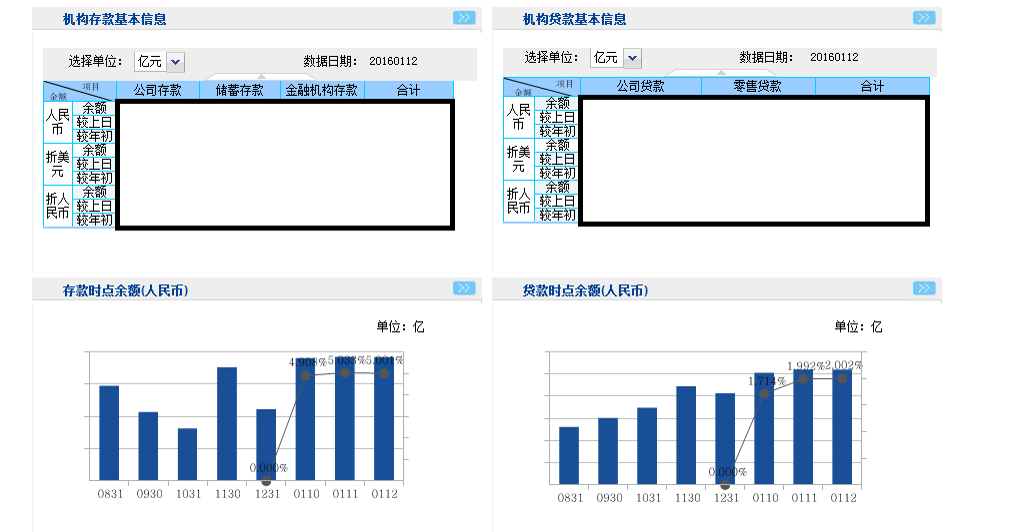

在資訊化建設中,該銀行面臨資料視覺化展現、資料查詢的問題,提出“獲取資料,追溯資料,挖掘資料”需求目標。宗旨是整合資料、統一管理以及提高報表製作效率。

利用帆軟報表打通各業務系統,整合新舊歷史資料搭建資料查詢平臺;由於渠道經營管理機制不靈活,各網店管理成本偏高,利用報表系統連線系統實現渠道資料展現;結合Gbase、Oracle資料庫將報表平臺與大資料平臺結合,對作業日誌監控,推動大資料平臺應用。

案例二:某城市農商行-商業智慧平臺建設

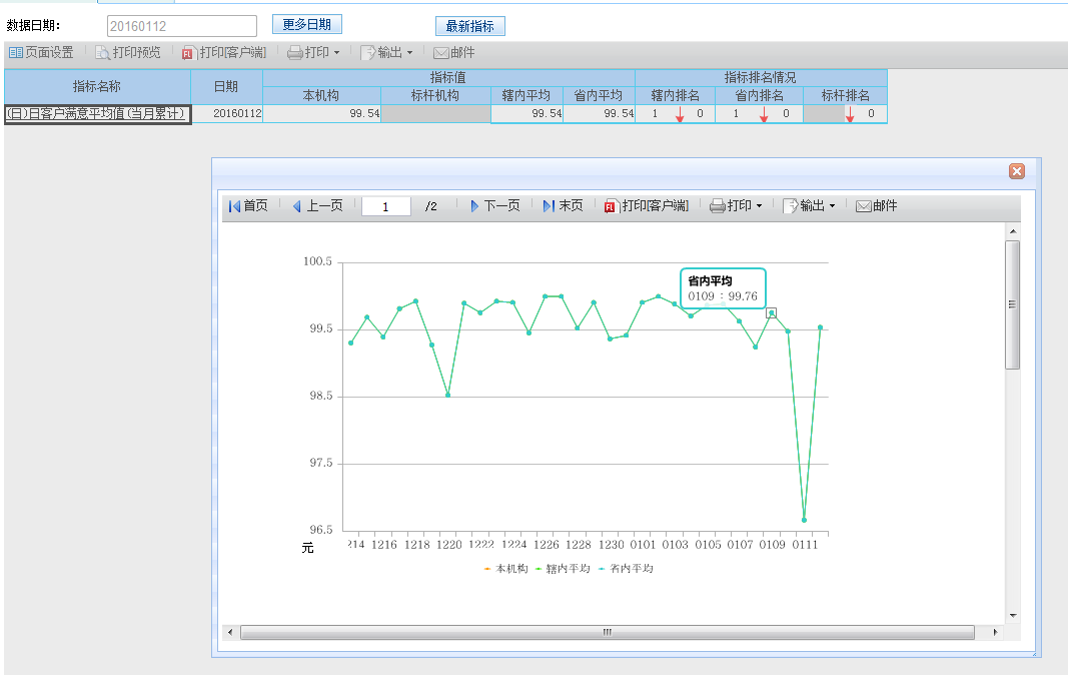

“資料分散、口徑不統一”是該銀行在資料化運營面臨的主要問題。通過搭建帆軟報表系統,構建了包含報表,分析,資料探勘和業務監控的資料中心應用,以領導決策分析為嚮導,通過系統進行展現,為經營管理提供資料支撐。

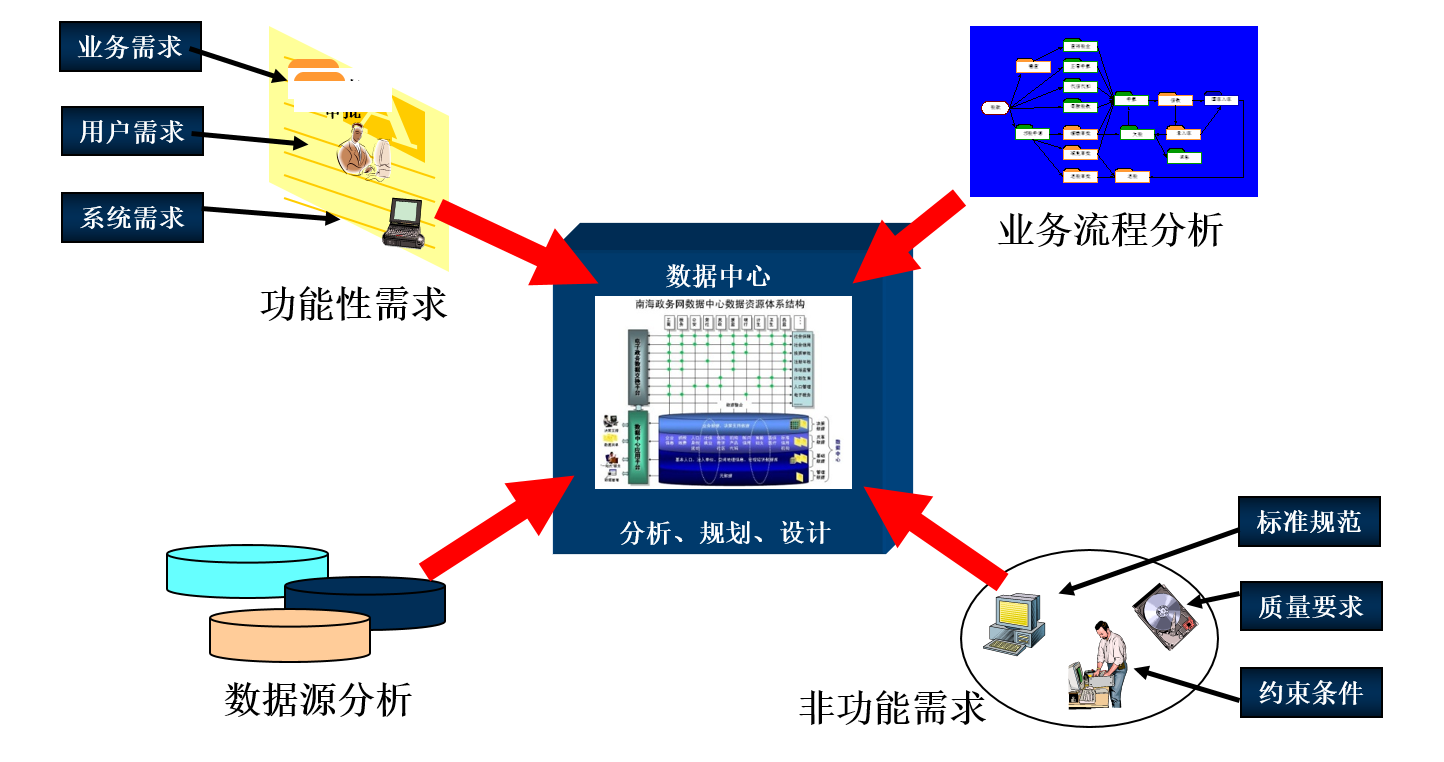

從技術上來講,金融機構在大資料利用上存在兩個重要節點,一是底層基礎資料的處理,包括整合、清洗以及資料統一平臺的建設,這一點需要結合業務、戰略去分析規劃設計。二是挖掘資料背後隱藏的規律、相關關係等。

綜合以上的分析和案例,銀行、金融機構對於“大資料”的駕馭要從眼下痛點著手,底層基礎資料方面要對資料質量,標準規範和約束性提出要求。資料分析、運營化管理結合業務需求,制定規範流程,視覺化前端展現流程分析。領導層可通過BI等專案對重要指標實施監控及實時的分析。

注:部分資料、內容參考《2015中國大資料應用前沿調研報告》