筆記︱金融風險之欺詐分類以及銀行防控體系簡述

阿新 • • 發佈:2019-01-09

每每以為攀得眾山小,可、每每又切實來到起點,大牛們,緩緩腳步來俺筆記葩分享一下吧,please~

———————————————————————————

本筆記源於CDA-DSC課程,由常國珍老師主講。該訓練營第一期為風控主題,培訓內容十分緊湊,非常好,推薦:CDA資料科學家訓練營

——————————————————————————————————————————

一、欺詐、損失定義與分類

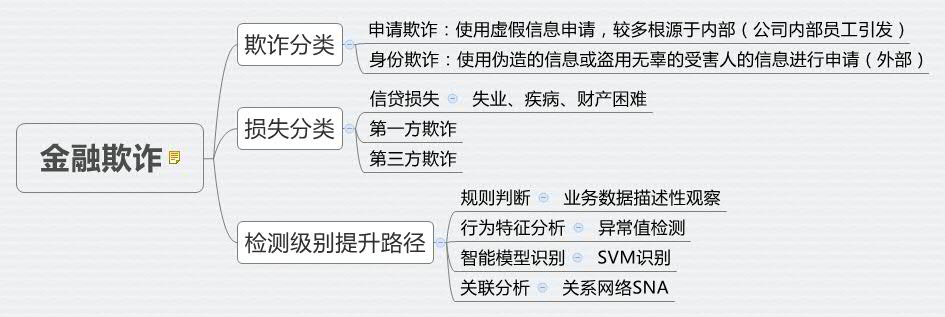

1、欺詐分類

欺詐與客戶虛假資訊識別的案例較少,因為這些案例的資料來源十分敏感,一般不會流入市場供大眾參考。

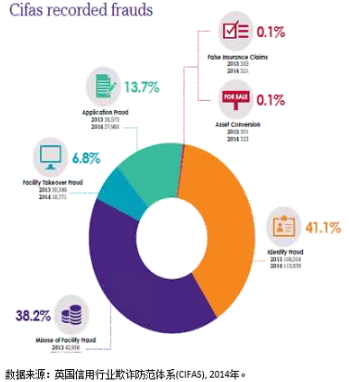

從英國信用行業欺詐防範體系中看出,絕大多數欺詐可以分為申請欺詐、身份欺詐。

申請欺詐:使用虛假資訊申請,較多根源於內部(公司內部員工引發)

身份欺詐:使用偽造的資訊或盜用無辜的受害人的資訊進行申請(外部)

申請欺詐,一般不是模型問題,而是資料本身存在問題,譬如小城市大學生比例超級高,模型是做不出來的,只能從描述性看出來。中國的欺詐、評級原理不公開,因為一公開,造假的可能性越大,負擔不起。

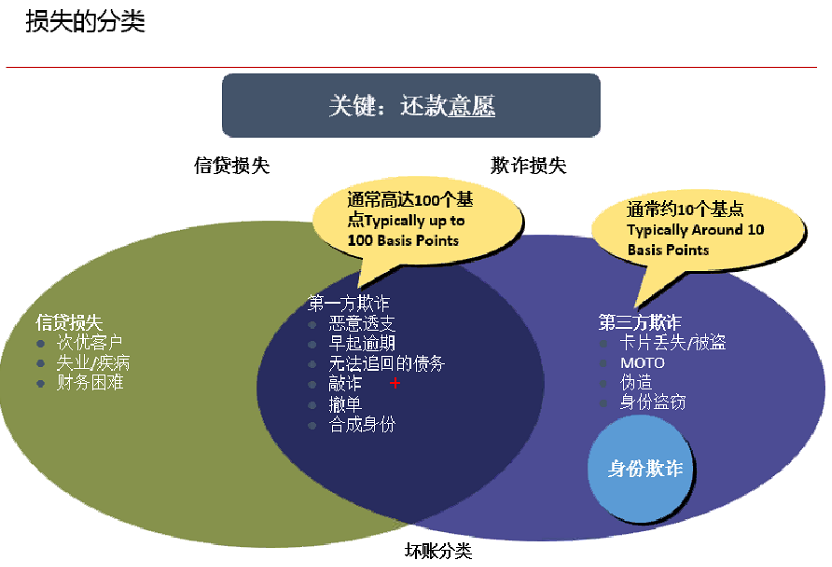

2、損失分類

——————————————————————————————————————————

二、欺詐防控體系

欺詐一般不用什麼深入的模型進行擬合,比較看重分析員對業務的瞭解,從異常值就可以觀測出欺詐行為軌跡。同時欺詐較多看重分類模型的召回與準確率兩個指標。較多使用SVM來進行建模。

召回率,準確率,排序很準的模型排行:

1、SVM

2、隨機森林、決策樹

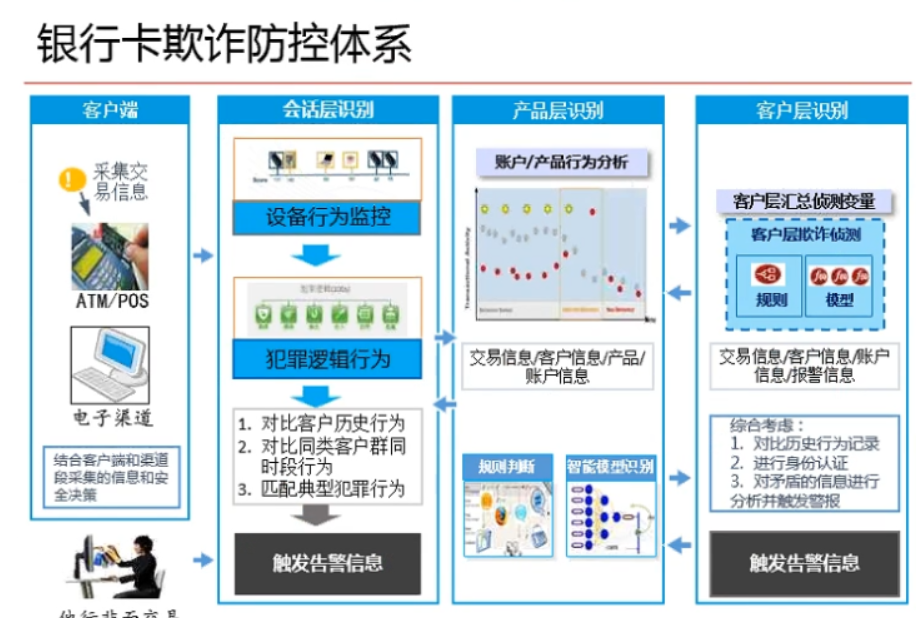

1、銀行卡欺詐防控體系

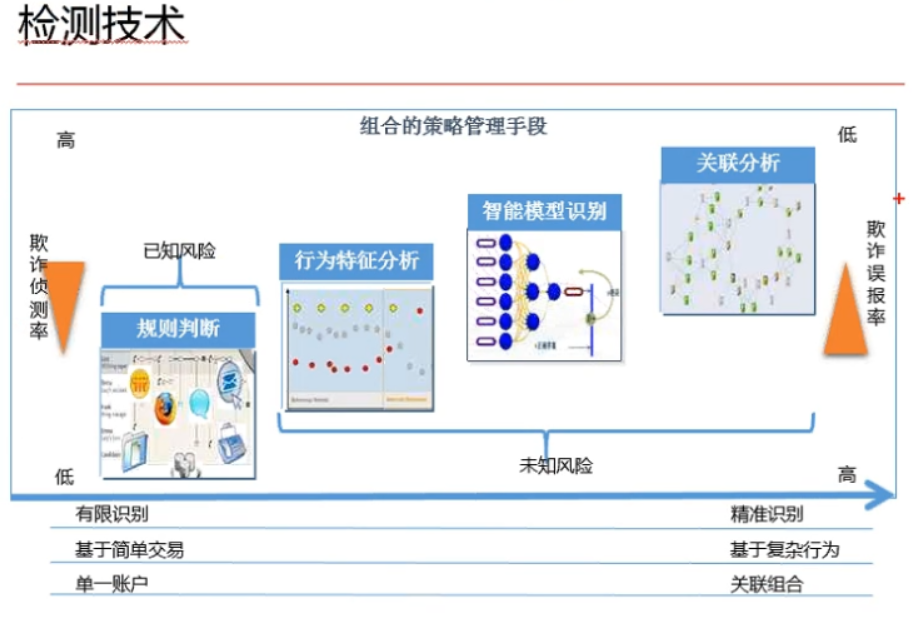

2、檢測級別提升路徑

其中,規則判斷,行為特徵分析屬於較為簡單的分析方法,大多不需要通過建模,通過觀測業務資料以及異常行為特徵分析即可;

智慧模型識別,會用SVM模型來進行識別;