投行巨頭金融科技戰略——摩根士丹利財富管理轉型之路篇

深度剖析投行巨頭金融科技戰略——摩根士丹利財富管理轉型之路篇

原創: 金融科技之道 金融科技之道 今天

我在納林湖等著你 呼斯楞 - 極度情深

當前,國內證券基金經營機構(以下簡稱經營機構)處在一個最好的時代,也處在一個最壞的時代。一方面,隨著《關於放開外資保險經紀公司經營範圍的通知》《外商投資證券公司管理辦法》等政策的不斷推出,國內金融業正在有序對外開放,外資機構也在加速入場,國內證券基金經營機構的競爭壓力激增。另一方面,金融科技又給國內經營機構帶來難得的發展契機。此時此刻,瞭解國際投行巨頭金融科技戰略和基於金融科技的轉型能更好的幫助國內經營機構找到差距、借鑑國外成熟經驗,最終藉助金融科技差異化的打造核心競爭力、構建企業護城河。基於長期對摩根士丹利的跟蹤,本週末,作者嘗試與您深度聊聊該公司的金融科技戰略和其基於金融科技的財富管理轉型之路。《深度剖析投行巨頭金融科技戰略》之所以先從摩根士丹利開始,是因為摩根士丹利的金融科技戰略與作者之前二十幾篇文中給出的諸多建議(構建技術生態、差異化競爭、合作共贏、一把手工程、數字化轉型、金融科技思維、不戀戰概念性的技術、技術不是花瓶等等)相當一致,有種被默預設可的感覺。網上搜了搜,這應該是首篇公開系統介紹摩根士丹利金融科技與財富管理相關內容的文章,供您參考。

一、摩根士丹利現狀

(一)組織架構

摩根士丹利全球員工約6萬名,其中註冊投資顧問(Registered Investment Advisor,RIA)約16000名,技術人員約6000~7000名,公司人員走勢如下圖所示:

JamesGorman自2010年起擔任摩根士丹利CEO,2012年起兼任董事會主席。公司下設審計委員會、風險委員會、運營及技術委員會等6個董事委員會。運營及技術委員會由董事會設立,旨在監督公司運營、技術戰略、重大投資、運營及技術風險。此外,為加強技術對業務的驅動和融合,一方面,公司於2008年在蒙特利爾建造了技術中心,大約有1200個技術人員,專注於低延時高效能電子化交易、雲端計算、網路安全、人工智慧、使用者終端等技術的研究,目前由Alan Vesprini擔任負責人;另一方面,公司設立了技術業務開發和技術創新辦公室(TechnologyBusiness Development and the Technology Innovation Office),目前由Shawn Melamed擔任負責人。公司高管及業務條線責任人如下:

總裁Colm Kelleher 首席人力資源管 Jeff Brodsky 投行部聯席負責人 Mark Eichorn、Susan Huang 首席法律顧問Eric Grossman 首席風險官Keishi Hotsuki 固定收益部負責人Sam Kellie-Smith 財富管理部聯席負責人Shelley O'Connor、Andy Saperstein 國際業務負責人Franck Petitgas 機構證券部負責人Ted Pick 首席財務官Jonathan Pruzan 國際事業部負責人&技術負責人Robert Rooney 投資管理負責人Dan Simkowitz

與本文金融科技主題有關的是,公司資訊科技組織架構主要採用了矩陣式、傘形結構為主的管理方式,公司層面設立CIO(目前由Robert Rooney擔任),業務線設立CIO(直接向CIO彙報,同時彙報給業務線負責人),比如財富管理條線的CIO (也叫財富管理技術部負責人)Salvatore Cucchiara,投行業務條線CIO(Robert Rooney出身自該崗位)等。地方維度也會根據實際情況設定CIO,比如亞太地區科技CIO等。隨著公司金融科技應用的快速推進,技術條線高管近兩年調整較為頻繁,尤其是與公司願景相呼應的財富管理領域,關鍵職位變動如下:

2016年1月,公司聘用曾任嘉信理財(智慧投顧的先行者之)投資服務和平臺部副總裁的NaureenHassan擔任財富管理業務首席數字管(Chief Digital Officer)

2016年3月,公司聘用曾在美林、瑞士信貸、摩根士丹利財富管理工作過的Jeff McMillan擔任公司財富管理業務首席資料和分析官(the Chief Data and Analytics Officer)

2017年10月,時任投行技術和國際事業部負責人的Robert Rooney被任命為公司CIO兼國際事業部負責人

2018年3月,Sal Cucchiara被任命為為財富管理業務技術負責人,其在美林具有20年技術背景,未來主要負責桌面端、移動端和投資系統的優化,彙報給Robert Rooney

2018年7月,為聚焦並提高技術戰略,公司創造性的設立了新技術變革角色,並任命普華永道CIOSigal Zarmi為公司技術分支的新職位——技術變革負責人,希望通過具有決定意義的變革來最大化公司的技術投資為客戶和業務提供創造性的產品和解決方案

2018年7月,公司僱傭賓法尼亞大學電腦科學教授 Michael Kearns,負責領導公司的AI研究。

(二)財富管理業務

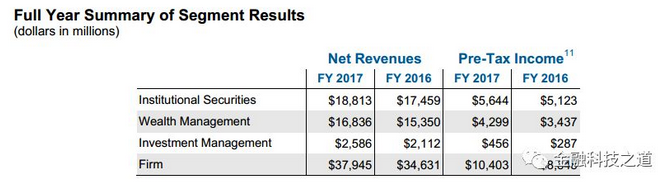

當前,公司核心業務包括Institutional Securities、Wealth Management、Investment Management三部分,圍繞幫助客戶進行資金募集、執行交易執行、財富管理等服務開展。摩根士丹利過去對交易領域的技術投入使得公司已成為世界上最大的股票交易公司。近幾年,摩根士丹利確立財富管理轉型的目標,IT預算也重點投向財富管理業務。

摩根士丹利財富管理,也即原來的摩根士丹利美邦(Morgan Stanley SmithBarney)由原本屬於MorganStanley的全球財富管理業務和花旗集團的SmithBarney 於2009年合併組成,當時摩根斯坦利控股51%,花旗控股49%。成立初期,公司擁有近20390位經紀業務人員和近1.7萬億美元客戶資產,很好的發揮了花旗高階客戶多但缺錢,而摩根士丹利錢多但缺客戶的互補作用。2012年,經商花旗,摩根士丹利宣佈將“摩根士丹利美邦”更名為“摩根士丹利財富管理”,並逐年收購花旗持有股份;2013年,摩根士丹利徹底完成花旗股份的收購。公司註冊投資顧問歷年人數變化、人均投資顧問管理的資產如下圖所示:

值得強調的是,自2013年以來,摩根士丹利財富管理客戶的資產以5.6%的速度增長,遠高於市場領軍企業美銀美林同期3.8%的年增長,與此同時,財富管理利潤率從2013年的18.5%提高到了2017年的25.5%。經過近6年的快速發展,財富管理業務已經成為公司最重要的三大業務之一,也被譽為公司皇冠上的明珠。為進行財富管理轉型,公司抓住了金融科技這一利器。目前可以認為,公司已藉助金融科技基本實現從“交易中心”到“財富管理”中心的轉型,保證了公司中長期相對穩定的收入。摩根士丹利藉助金融科技在財富管理領域建立了強大護城河,這也是未來國內證券基金經營機構面臨的強大競爭對手。

二、金融科技投入

摩根士丹利一直高度重視現代資訊科技對業務的變革、引領和融合,CEO JamesGorman於2018年6月表示,摩根士丹利將每年花費40億美元投資科技,該費用是公司2017年103億美元預算(不包括人工費用)的40%,佔2017年營業收入(379億美元)的10.6%,也是競爭對手花旗在資訊科技投入的2倍左右。不管是營收佔比還是絕對金額,如此投入力度是目前國內經營機構想都不敢想的事。

美國CIO雜誌曾對公司規模IT投資進行了調研,結果顯示,小公司(年收入少於5千萬美元)一般花費年收入的6.9%;中型公司(年收入5千萬美元~20億美元)一般IT投入4.1%;大型公司(年收入20億以上)一般IT投入3.2%。摩根士丹利每年IT投入遠遠高於與公司統一級別的其他公司,也高於國內每年營收3%(或利潤6%)用於IT投入的行業建議。

除此之外,在人員投入方面,如上述所示,公司在財富管理領域設定了資訊長、首席數字管、首席資料和分析管等。

IT預算及資訊科技有關崗位設定,體現了公司對金融科技的重視程度和認識高度。需要強調的是,摩根士丹利的近幾年的IT投入是根據公司願景,緊緊圍繞公司財富管理轉型展開,雖有部分費用投向固定收益業務電子化交易系統建設等,但大部分費用都投向了財富管理有關的平臺建設。金融科技、數字化轉型前,明確公司的遠景很重要,這樣才不會在後續的金融科技應用中,眉毛鬍子一把抓,迷失在五彩繽紛的金融科技世界裡。

此外,摩根士丹利全球有8萬餘臺物理伺服器,雖然作者沒有查到摩根士丹利當前和哪家公司簽訂了IT外包,但摩根士丹利一直對IT外包很是關注,一直在通過外包節省IT投入。2004-2009年,公司在原來合約的基礎上,又與IBM就簽訂了5年5.75億美元的外包協議,藉助IBM專業力量,提升公司桌面支援效率、豐富計算資源和儲存資源等。

三、金融科技典型應用

(一)總體概況

摩根士丹利在雲端計算、大資料、人工智慧、生物特徵等現代科技領域全面鋪開。根據bankingtech網上公佈資訊,2018年Banking Technology Awards (已連續19年評選全球範圍金融服務機構IT應用創新和傑出獎)的最佳應用中,摩根士丹利是入圍獎項最多的公司,其入圍“JUDGED AWARDS”的主要系統如下:

生物特徵識別領域,語音識別和來電識別防止詐騙(LeveragingVoice Biometrics and Pindrop in the Call Center/IVR to Prevent Fraud)

財富管理領域,全球計劃系統(Global-basedPlanning System,GPS)

借貸領域:Leveraged LoansProcessing、Warehouse Resi Client Portal

雲端計算領域:MIFID II ISIN/TOTVServices

支付領域:Money Movement Strategic Transformation

大資料領域:Equity Trade PlantMonitoring (Manta)

監管科技領域:RegW Processing onBig Data Technology Stack

AI領域:Next Best Action (Next Best Action,NBA)

總之,摩根士丹利金融科技應用亮點在財富管理平臺或大資料與人工智慧領域。

(二)具體分析

摩根士丹利始終認為資料是他們的最重要資產,能夠用來提升他們的服務,和增收,相信資料驅動和數字化轉型的重要性。摩根士丹利每年會發布約5.5萬份研究報告,加上海量的客戶和業務資料,比如客戶日常事件、生日、老人護理、借貸提醒等等,摩根士丹利已經有了自己的資料湖。傳統資料庫和網格計算技術已經很難高效處理這些資料,需要藉助大資料、人工智慧、雲端計算等技術來處理結構化、非結構化資料。為此,摩根士丹利自2010年開始使用Hadoop技術搭建基礎架構,在過去幾年,該架構很好的滿足了他們快速增長的大資料需求。往常幾個月出來的結果,現在幾乎能實時出現,這使得公司能夠實時發現問題,並能夠知道誰做了什麼,如何做的,什麼時間做的導致了該事件等。Hadoop技術也給他們提供了可擴充套件、靈活、強大的解決方案供他們進行投資組合分析用,也用於分析整個網站和資料庫日誌以發現問題。一旦市場突發某一事件,公司就能夠快速、實時知道他們的影響。公司藉助Hadoop等開源架構搭建的敏捷系統生態,其生命週期和創新性整體都比HP、IBM產品好的多。

(三)其他技術

在大資料應用方面,摩根士丹利用正在探索用網路真實資料(wire data)來發現應用內部的錯誤(這在國內很新穎,創業公司可以深入考慮考慮該方向),wire data (是被處理過的高價值的業務可用資料來源。通的過實時地將海量網路中傳輸的資料重組成結構化資料,幫助IT運維人員建立行為基線、檢測異常行為,進行實時的效能故障定位和排除,是直觀瞭解業務執行狀況最全面和高價值的資料資源。wire data既貼近業務,又不需要觸及開發團隊修改應用,對生產系統零影響。不同於網際網路大資料,它更為實時、全面、有深度,不僅可以展現應用程式棧的狀況,更可以展現整個交付鏈的狀況。但過去,如何在wire data裡解析出業務資料、使用者行為在國際範圍裡也實踐不足。 Gartner在2016年3月的一份研究報告指出,相對於未經處理的系統原始資料,Wire Data將在未來的資料分析環節扮演越來越重要的角色。在未來五年內,WireData將被證明是監測系統性可用性和效能管理最重要的資料來源 )

2017年摩根士丹利公司開發了自動化技術來應對金融工具市場指令(MiFID)和壓力測試,2018年還在繼續加強這方面工作

此外,公司持續跟進量子計算,認為該技術在加速風控模型效果、改善安全性有很大用武之地

雖然UBS等金融機構在測試區塊鏈技術,但摩根士丹利認為區塊鏈技術還處在概念證明階段,用於常規金融環節還尚需時日

公司採用了私用雲和公用雲(Microsoft Azure)等混合雲技術

四、財富管理核心平臺

(一)財富管理VS智慧投顧

摩根士丹利雖然一直在將機器學習、預測分析、工作流等現代資訊科技應用到財富管理領域,但摩根士丹利堅信,雖然當下機器人投顧很流行,但客戶仍然需要人性化的、有溫度的客戶服務。根據公司的經驗,很多客戶在與投顧溝通時往往會談及複雜的生活話題,而摩根士丹利認為這也是投資顧問應該專業迴應的職責,也藉機發現商機,正在基於人工智慧等技術構建幫助投資顧問快速響應客戶各類生活問題的系統功能。當然這可能也與公司財富管理客戶整體年齡較大、更富有的特點相呼應。摩根士丹利的調查顯示,不僅年長的客戶,82%的千禧一代(一般指1984-1995年出生的人)也希望更多的人工投顧服務。總之,摩根士丹利不打算用機器投顧代替人工投顧,他們希望藉助機器學習、預測分析等現代資訊科技幫助投資顧問更迅速、更敏捷、更高效的服務客戶。他們追求的是機器和人工的平衡,從而達到最佳服務效果。摩根士丹利在財富管理領域的金融科技應用緊緊圍繞解放投資顧問、提升客戶服務體驗開展。

(二)財富管理關鍵業務平臺(系統)

1.Next BestAction(NBA)

財富管理和AI是天然結合物,NBA是公司財富管理業務的核心平臺,其他系統都與該系統對接。也是公司16000名投資顧問的主要工作平臺。摩根士丹利花費6年時間研發,2018年11月又釋出了新的版本,該系統迭代執行好多年。2017年之前的版本基於特定規則向投資顧問和客戶提供可供選擇的投資建議。規則的固定性,使得公司但很難為客戶開展定製化服務。2017年,新版本則使用了分析預測、大資料、人工智慧等現代資訊科技,顯著提高了投資顧問與客戶的溝通能力,可以千人千面的服務不同使用者。

通過分析研究報告、客戶資料、市場資料向投資顧問或客戶提供市場事件及對客戶投資組合影響的洞察力

能夠有效的提高與客戶的會話,而不管客戶來自移動手機端還是電子渠道

基於每日相關資訊像投資顧問一樣思考並持續修改建議

系統幾秒鐘就可以查詢到客戶的資產分佈、稅收情況、愛好和投資喜好

讓投資顧問可以在任何時間,給成千上萬的客戶傳送定製的資訊,構建個性化和引人入勝的客戶關係,比如股市突然暴跌,投資顧問可以同時給成千上萬客戶釋出不同的投資建議

總之,NBA平臺目前有三大典型功能,一是提供投資建議、二是提供操作預警、三是能夠輔助解決客戶日常事務。除此之外,NBA正在打算將公司的投資知識通過系統輸出給客戶。

為了幫助投資顧問加強客戶關係管理,減少投資顧問的瑣碎事宜,該平臺也集成了Hassan軟體(投行知名工作流供應商),構建了場景背後的直通式工作流,基於工作流系統,客戶可以一次資訊輸入,多次可用,簡化了客戶操作流程。比如客戶可以發起一個請求,系統自動給該客戶的手機發送確認資訊,客戶可以通過指紋確認後,交易將自動執行。而該系統的後端集成了防欺詐資料分析引擎,用來檢測客戶的位置資訊,並進行使用者行為比較。此外,該平臺也採取了其他大量措施來保障安全性。

3.Goals PlanningSystem(GPS)

摩根士丹利財富管理計劃是為客戶提供從上學、就業、旅行、家庭、購房、退休、遺產繼承等方方面面的管理。為此,公司構建了GPS系統,該系統是讓投資顧問發現和量化客戶的長期投資目標。主要功能包括:

為投資顧問提供滿足客戶需求的投資流程建議

提供節稅方案,讓證券以更節稅的方式進行管理

週期性的跟蹤進展,比如儲蓄或消費偏離了預定的理財軌跡,會給出建設性意見和建議,適時調整路線

該系統也整合在NBA平臺中,也與其他軟體整合,比如整合第三方軟體Envestnet Yodlee,用來進行賬戶聚合管理;整合Aladdin 平臺供投顧評估其他公司持有的資產風險。此外,還集成了數字簽名、數字轉賬等工具。

3.電子化抵押貸款系統

近期,摩根士丹利在抵押貸款方面發現98%的客戶並沒有通過公司開展抵押貸款業務,為扭轉該格局,公司計劃升級抵押貸款流程方便客戶。考慮到2017年上半年之前的抵押貸款流程都是非電子化額,需要紙質申請、郵件文件提交、傳真和郵件,公司投入大量人力物力,實現了線上化和電子化。電子化抵押貸款系統已在2018年上半年上線,實現全流程的電子化操作。此外,為符合潮流,摩根士丹利也與許多大型金融機構一道加入方便個人對個人的新型支付系統、手機支付網路Zelle(由行業財團開發,被美國銀行、摩根大通、美國銀行、富國銀行等採用,類似於國內的微信支付),同時上線可以幫助投顧安全的給客戶傳送文字資訊Twillio工具。2017年11月,摩根士丹利財富管理上線最新版本財富管理軟體Morgan Stanley Send Money with Zelle,支援個人對個人的支付服務,使用者在手機端既可以安裝使用,這將使得財富管理客戶使用接收人的郵件地址或手機號碼,能夠從任何一家美國銀行賬戶進行轉賬,且操作免費,滿足了客戶每日管理現金的需求。該系統也整合在NBA平臺中。

五、金融科技總體戰略

作者看來,摩根士丹利金融科技的總體戰略是通過資料驅動、金融科技生態實現財富管理轉型,服務客戶。從公司的IT投入和近幾年的諸多系統建設,就會發現公司其實一直在緊緊圍繞提升客戶黏性、提升投資顧問服務能力開展。這麼多年,公司技術創新之所以能一直保持領先,並能很好融合業務,驅動業務,作者認為,其最大的殺手鐗不是內部組織架構多了首席資料官、首席數字官、技術創新官這麼簡單,而是通過合縱連橫,建立了一種良好的技術創新生態,一種與金融科技公司互相成就的持久、健康生態(構建經營機構技術生態的必要性,作者曾在之前文章中反覆建議),公司很清楚自己的能力邊界,也知道擴充能力邊界的獨特方法。他不去與金融科技公司競爭,而是與金融科技公司合作,然後利用他們的技術優勢,持續提升自身在金融行業的競爭力,也即“引進來、共成長”是摩根士丹利對待現代資訊科技的態度。

傳統意義上,很多金融機構創新都是基於內部驅動,摩根士丹利曾經也是這樣認為,但隨著社會節奏的加快,摩根士丹利現在已經改變了看法。摩根士丹利現在堅信,為保持行業內創新領先,公司需要通過引入外部視角來挑戰自我,方能使公司向客戶提供最好、最可用的技術和解決方案。而很多領域的初創公司,能夠從空白的獨到的視角看待客戶需求,通過敏捷的工作氛圍來滿足這種需求,這會給摩根士丹利金融科技戰略帶來促進作用。每年,公司都會組織內部技術專家花費一週的時間去參與西海岸的外部技術會議,來與軟體和基礎架構新星建立關係。技術選擇的理念是,只要市場上有比更好的科技產品,公司就會選擇與其合作。

具體來講,公司主要通過以下2個途徑來構建生態:

一是CTO Innovation Summit。摩根士丹利自2000年開始,在美國本土大規模邀約新創科技公司參與公司年度盛會,即CTO創新峰會,與前沿科技公司和商業領袖面對面溝通,來發覺新的趨勢和新的產品,以期建立合作共贏的商業模式,取得非凡成績。2010以來,公司已經累計約見了800多家科技公司,這其中的很多公司已經變成公司技術生態系統的一部分。通過釋出CTO創新獎,挖掘潛在合作伙伴,這對摩根士丹利的技術平臺產生了深遠和積極的影響。鑑於該模式的成熟,2018年摩根士丹利將該模式在亞洲印度班加羅爾複製。峰會每年會聚焦特定主題,然後從報名的初創公司中篩選並邀請參會。摩根士丹利基於成熟度、創新性、服務能力等維度來評價入圍選手。合作往往通過POC開始,一旦選定,就會建立很長的合作關係,最終實現共贏,一方面公司可以幫助初創公司快速成長,另一方面創新性的公司可以讓摩根士丹利的技術實力始終保持在行業前沿。

二是Fintech Summit。公司自2015年開始,每年舉辦金融科技峰會,邀請各個細分領域或有創意的金融科技公司參會,給符合條件的公司頒發Morgan Stanley Fintech Award,然後公司通過該形式選擇中長期的合作伙伴,實現共贏。2107年金融科技峰會有60餘家金融科技公司參會,在市場、客戶服務、資料分析處理、支付、合規、欺詐和安全等領域探討技術協作機會。2018年金融科技峰會有100餘家金融科技公司參會,在資本市場和證券、銀行和支付、投資和財富管理、合規和風控、跨業務和金融架構5大領域探討技術合作機會。

獲得該獎的金融科技公司將對摩根士丹利的服務客戶和業務創新使命的產生重要影響。比如,獲得摩根士丹利第一屆金融科技獎的Brighterion公司(2016年參與了第一屆金融科技峰會,後被Mastercard收購)就為摩根士丹利基於機器學習模型提供反欺詐解決方案。2017年被授予CTO Summit獎的Cloudera公司,為摩根士丹利財富管理平臺提供在股市異常波動時千人千面的傳送客戶郵件的解決方案等等。摩根士丹利把參會的金融科技公司分成了三類,一類是沒合作機會的,一類是有合作機會但是目前不適合的,一類是獲獎的馬上就可以合作的。上一年獲獎的金融科技公司,下一年都會立即著手開展合作。

摩根士丹利的下一步金融科技計劃,其實從每年舉辦的CTO創新獎獲得公司名單就可以看出端倪,2018年第18界CIO創新獎頒給了以下三家公司,其中有兩項都是圍繞“資料”展開。

Delphix:用於質量保障和產品管理領域,更快和更高效的獲取資料。創新性的資料管理平臺獲獎。

Illumio:網路安全提供者,在基礎架構領域保護公司的資料中心環境

Qualtrics:用於財富管理領域,幫助公司評估員工、客戶並跟蹤使用者體驗。

需要指出的是,摩根士丹利的峰會和高盛的加速專案完全不同,加速專案往往是給初創公司提供實踐想法的平臺,但摩根士丹利作為合作伙伴一起工作,共同促進。

六、些許啟示

一是構建金融科技生態很重要。摩根士丹利每年舉辦各類技術峰會選擇開發商的做法雖然我們絕大多數經營機構短期做不到,但確是經營機構未來努力的方向。這種做法看似簡單,但背後暗涵了摩根士丹利對公司主要業務系統的自主掌控力和駕馭能力,NBA平臺核心部分自主開發和掌控,其他眾多功能都是通過API介面一個個整合進來,其並沒有選用大型金融科技公司封閉式的整體解決方案,而是把需求分解成一個個功能,然後在某個功能尋找最適合、最匹配(不求最先進)、最可靠的、符合自身技術架構標準的合作伙伴,互相成就。當前,國內經營機構在很多業務場景是沒有多少開發商選擇餘地的,這種狀態也正在隨著其他開發商的崛起或進入而不斷改善。畢竟,這種不健康生態,長期看,行業發展和創新受限,反過來也會影響開發商,最終互相制約。

二是找準自己的定位,不盲從。財富管理業務,最大的威脅是來自所謂的機器人投顧,類似wealthfront和betterment等,他們用演算法管理客戶的錢。摩根士丹利對他們的快速發展並沒有盲目跟進,而是分析了公司自身客戶的特點、對財富管理客戶進行分級、對客戶需求展開調研。最終確立以投資顧問服務為主,同時兼顧人工智慧投顧需求的少數客戶。也即在整個系統平臺,智慧投顧只是很小的一部分,摩根士丹利的“智慧投顧”更多體現在對人工投顧的輔助。

三是將關鍵業務系統的使用納入考核。人工智慧為基礎的系統,使用者和業務人員使用的越多約準確。摩根士丹利在2018年7月末釋出的2019年薪酬計劃中。其中最大的變化之一將投資顧問使用公司新技術平臺作為激勵和考核項之一,明確公司要下血本加大推廣使用Goals Planning System、Aladdin、Next Best Action等工具的力度。因為公司堅信未來的財富管理將是人機共舞的時代,如果人工智慧要替代,那麼首先會替代低效率的工作,其次會替代不會使用智慧平臺工具的人。

四是弄清楚自己的能力邊界,然後藉助外力擴大邊界。摩根士丹利清醒的認識到自己的能力邊界和接力擴充套件邊界的辦法,正如公司CIO Robert Rooney所說,“我們秉承的使命是為客戶提供更好的服務,而不是以佔有新興的技術為榮譽。今天,摩根士丹利謹記的是,公司不靠自己單獨創新,靠公司的金融科技生態創新。”摩根士丹利當前在金融科技領域達到的境界,作者打個通俗的比喻,公司每年各類峰會召集的金融科技公司類似公司金融科技應用創新的外腦和外力,類似七巧板;公司內部只要做到準確定位需求,然後就是把這些七巧板拼接起來,形成公司需要的圖案。

五認清人工智慧等技術的侷限性。摩根士丹利對智慧投顧的定位很準確,強調其只是輔助,只是整個財富管理業務平臺很小的一部分。其實,金融行業很多人工智慧的應用目前都是輔助性的,可以提高效率,減少人力。作者在之前寫的系列智慧應用文章中也曾反覆強調,人機共舞將是常態,千人千面的服務目前還遠遠談不上,一方面,因為我們目前能獲得的資料緯度太單一,資料量也遠遠不夠,也面臨種種資料獲取問題和障礙;另一方面,因為資本市場有是開放的、無邊的(人性使然),市場運轉的結果就必然讓大多數人賠錢,演算法很難長期從本質上認清股市規律。雖然已經歷多輪曲折,但人工智慧的未來發展仍不會一帆風順,作者斗膽預言人工智慧下一個低谷將是資料壁壘引起。

《證券基金行業金融科技之道》第25篇

2018年11月18日