JQData應用 | 基於估值波動週期的擇時策略

文章轉發自聚寬使用者「夏魯迅」的投稿文章,並被“聚寬資料”公眾號收錄~

一、前言

在變化莫測的A股市場上,永遠流傳著三個終極問題:我該買什麼?什麼時候買?什麼時候賣?多少人以為自己知道答案,直到股災降臨,灰飛煙滅。在經歷了一輪又一輪牛市和熊市的洗禮後,我們終於透過估值資料發現了市場週期的祕密。

這裡我們分享一個總收益在100%以上、股災期間回撤3%的擇時策略,希望能對你回答上面的問題有所幫助。

二、市場估值的週期性波動特徵

在說明這個策略之前,我們首先需要了解一下全市場估值的波動週期。由於市場估值的影響因素眾多,全球金融危機,央行降息,中美貿易戰,每一個不可預知的事件發生,都深刻影響著整個市場中投資者的風險偏好。投資者風險偏好高則全市場估值提升,風險偏好低則全市場估值回落。

可以說,一個完整的牛熊週期,也即投資者風險偏好上升-回落-再上升,帶動全市場估值週期性波動的過程。如果能夠通過全市場估值的歷史資料,找到市場估值的波動週期,那麼我們就能準確地評估當前市場的估值水平了。

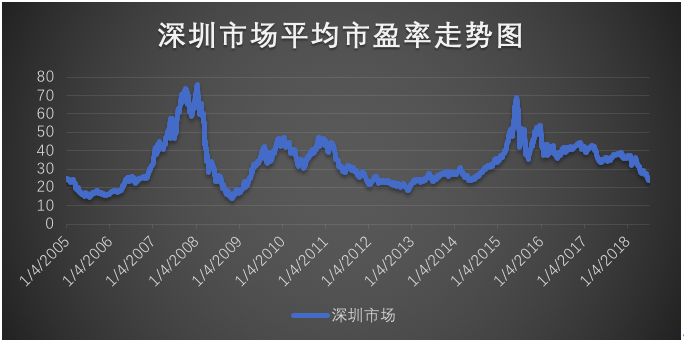

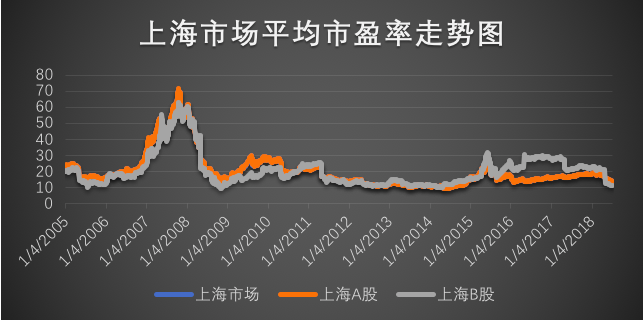

通過聚寬本地金融資料JQData,我們找到了2005年至今的全市場估值資料(取自滬深市場每日成交概況),從中提取出上海市場、上海A股、上海B股、深圳市場、深市主機板、中小板、創業板從2005年至今的平均市盈率資料。我們發現:

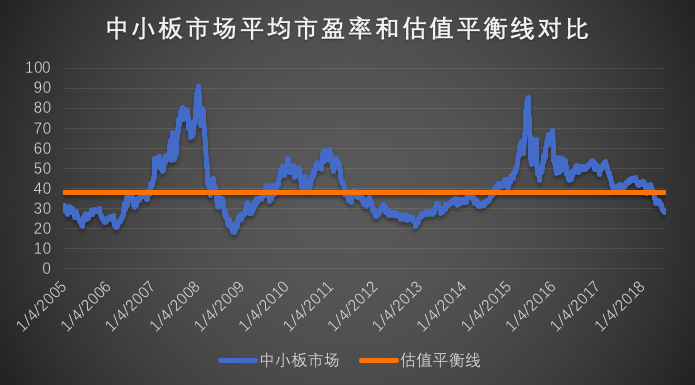

① 深圳市場和中小板市場分別在最近兩輪牛市的頂點,也即2008年1月15日和2015年6月12日,達到全市場PE的峰值水平,並且兩個峰值PE表現出了明顯的近似關係。

具體來看,深圳市場在兩輪牛市頂點的峰值PE分別是76.13和68.92,近似率為90.53%;中小板市場在兩輪牛市頂點的峰值PE分別是90.83和85.65,近似率達到94.30%。這種峰值PE的近似性,幾乎完美驗證了我們關於全市場估值水平呈現週期性波動的猜想。

(注:據JQData官方回覆,因交易所沒有公佈深市主機板在2008年的資料,且創業板是2009年10月才正式成立;故深市主機板和創業板不在本文的討論範圍內。)

② 上海市場、上海A股、上海B股分別在2008年1月15日和2015年6月12日,同樣達到全市場PE的峰值水平,但是兩次峰值PE沒有表現出明顯的近似關係。(有興趣的讀者可以分析一下原因)

(注:圖中上海市場和上海A股的平均市盈率走勢發生了重疊,橙線遮住了藍線)

三、基於市場估值波動週期的擇時策略

有了反映全市場估值波動週期的深圳市場和中小板市場,我們就能準確地評估當前市場的高估和低估程度了。在這裡,我們提出了基於風險偏好週期的估值平衡線(value_balance)概念。

在估值平衡線上,投資者的風險偏好處於一種平衡狀態,整個市場既無高估,也無低估。如果以中小板市場作為參照標準,那麼,上一輪估值波動週期是從2008年1月16日至2015年6月12日,這個完整波動週期的估值平衡線等於該週期內全市場市盈率的平均值,按照JQData提供的資料,計算出來的結果是38.097167。

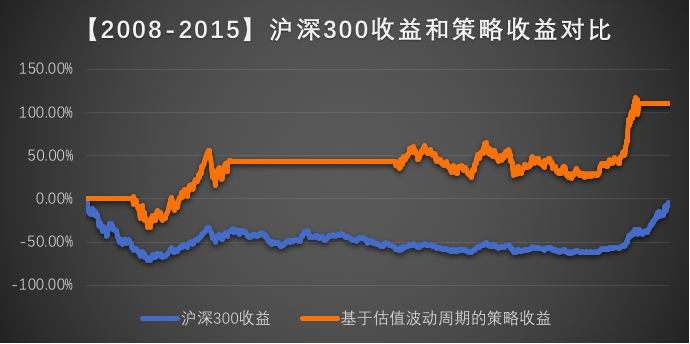

有了估值平衡線的概念,我們就可以非常簡單的評估當前市場的估值水平了。如果當前市場的PE低於估值平衡線,則認為市場處於低估水平;反之則認為市場高估。進一步的,我們基於市場估值波動週期構建一個“市場低估則買入,市場高估則賣出”的交易策略,選擇最具代表性的滬深300作為投資標的,觀察這個投資策略在每一輪估值波動週期的收益表現。(為了方便計算,我們用滬深300指數代表滬深300股票組合)

由於交易所是在每日盤後公佈全市場平均市盈率,因而投資決策會基於上一交易日收盤之後的全市場估值資料而決定。當市場低估水平達到-20%時,對應中小板PE為30.4777,此時全倉買入並持有滬深300;當市場高估水平達到+20%時,對應中小板PE為45.7166,則賣出全部滬深300並空倉。設定初始本金100萬,在不考慮交易成本的情況下,這個投資策略在上一輪估值波動週期(即從2008年1月16日至2015年6月12日)的收益表現會如何呢?

回測結果告訴我們,在這七年半的時間裡,基於市場估值波動週期的擇時策略進行投資,初始資本會從最初的100萬上升到210.95萬,總收益達到110.95%;而同期滬深300的基準收益為-5.55%,擇時策略的超額收益達到116.50%。

聰明的投資者一定會問,這樣一個擇時策略,從2015年6月15日股災至今,在新一輪還未結束的估值波動週期內,收益表現又會如何呢?

回測結果告訴我們,至2018年7月13日,在近3年的時間裡,基於市場估值波動週期的擇時策略進行投資,總資本會從上一輪週期的期末資本210.95萬下降到204.22萬,回撤幅度為3.17%,成功保住了上一輪週期的大部分收益;而同期滬深300基準收益的回撤幅度達到34.84%,遠遠大於擇時策略的回撤幅度。

可以預見的是,在接下來尚未結束的估值波動週期,一旦市場估值回升到平衡線以上,這樣一個基於市場估值波動週期的擇時策略,仍然可以為我們帶來可觀的投資收益。

四、總結與思考

通過以上關於全市場估值波動週期的分析和回測結果可以看到:

1.在漫長的估值波動週期中,好的擇時策略和我們的常識是一致的:市場低估則買入,市場高估則賣出。通過估值平衡線,我們能夠以量化的方式更加準確地評估當前市場的估值水平。

2.歷史會重演,但是不會百分之百的重複。可以看到的是,2015年的全市場峰值PE是低於2008年的;未來,隨著市場變得越來越成熟,整個市場的峰值PE和估值平衡線也會發生相應的變化。

3.每一種投資策略,都有它適用的時間範圍。就本文而言,基於估值波動週期的擇時策略主要適用於市場上的長期投資者,短期投資者請謹慎參考。有興趣的讀者還可以進一步調整以上策略的交易引數,可能會有更多發現哦。