使用股指期貨與ETF基金進行期現套利

1、股指期貨期現套利,是指股指期貨與股指現貨之間套利,是利用股指期貨合約與其對應的現貨指數之間的定價偏差進行套利交易,屬於無風險套利。即在買入(賣出)某個月份的股指期貨合約的同時賣出(買入)相同價值的標的指數的現貨股票組合,並在未來某個時間對這兩筆頭寸同時進行平倉的一種套利交易方式。理論上期現套利屬於無風險套利。只要定價偏差的收益能覆蓋掉交易成本,就可以進行期現套利操作,而不用關心市場的未來走勢。

2、股指期貨套利的關鍵步驟之一在於對股指期貨合約進行合理準確的定價,也即確定可以套利的邊界。迄今為止,對期貨定價的研究大都從持有成本模型(Cost of Carry Model)和預期理論(Expectation Theory)兩方面來進行,其中持有成本模型是最廣泛被使用的定價模型,也是最接近實際運用的定價方法,它是Cornell & French 藉助一對套利組合論證的在完美市場假設下的定價模型。

3、本文通過一個具體例項給出套利的完整過程。套利期間的收益率為4.2%。

4、期現套利可能存在的風險包括衝擊成本風險、跟蹤誤差風險、強行平倉風險,在實際操作的過程中應該注意。

5、使用巨集源期貨購買的股指期貨套利軟體,可以自動進行現貨組合的構建、選擇套利模型、套利機會監控、自動/半自動套利交易執行與調整、交易結果分析、平倉機會監控、自動/半自動平倉交易執行與調整、盈虧統計分析/保證金管理/帳務清算。

股指期貨期現套利的概念

股指期貨期現套利,是指股指期貨與股指現貨之間套利,是利用股指期貨合約與其對應的現貨指數之間的定價偏差進行套利交易,屬於無風險套利。即在買入(賣出)某個月份的股指期貨合約的同時賣出(買入)相同價值的標的指數的現貨股票組合,並在未來某個時間對這兩筆頭寸同時進行平倉的一種套利交易方式。

理論上期現套利屬於無風險套利。只要定價偏差的收益能覆蓋掉交易成本,就可以進行期現套利操作,而不用關心市場的未來走勢。

股指期貨套利分為兩種:正向套利和反向套利。

正向套利:

正向套利即買入現貨,賣出期貨。若股指期貨價格高於無套利區間上邊界時,套利者可以賣出股指期貨,同時買入相同價值的指數現貨。若股指期貨價格回落的幅度能夠覆蓋掉交易成本,則將期貨和現貨同時進行平倉,獲取無風套利收益;若不能夠覆蓋掉交易成本,則將持有期貨與現貨至到期日進行交割,亦能獲取無風套利收益。

反向套利:

反向套利即賣出現貨,買入期貨。若股指期貨價格低於無套利區間下邊界時,套利者可以買入股指期貨,同時賣出相同價值的指數現貨。若股指期貨價格回升的幅度能夠覆蓋掉交易成本,則將期貨和現貨同時進行平倉,獲取無風套利收益;若不能夠覆蓋掉交易成本,則將持有期貨與現貨至到期日進行交割,亦能獲取無風套利收益。

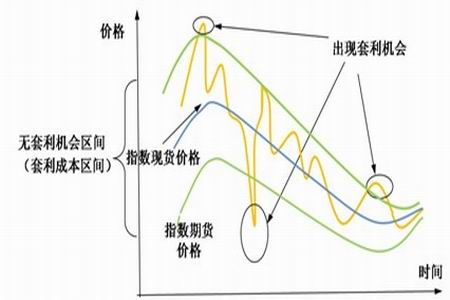

圖1:股指期貨期現套利示意圖

股指期貨期現套利機會

(1)股指期貨推出初期

股指期貨在推出初期,由於市場效率較低,期貨更容易偏離現貨,待執行時間較長後,投資者理念更趨理性,套利機會大幅下降。同時,在股指期貨推出初期,期現套利收益空間較大,甚至可以說具有暴利收益,但是隨著市場的發展與成熟,期現套利的收益空間快速下降。

(2)利用大市值權重股發生特殊事件進行套利

當指數中的某大市值權重股發生重大利空事件而處於停牌期時,我們可以通過賣空期貨,同時買入除了此大市值權重股之外的指數成分股現貨。待此大市值權重股復牌,股價下跌從而帶動股指期貨下跌後,平倉了結,完成套利。

當指數成分股中的大市值權重股因重大利好事件停牌時,因無法購買股票現貨,可考慮通過指數期貨和股票現貨的組合模擬買入現貨,必要條件是市場具有現貨賣空機制或我們已持有指數成分股現貨。我們就可以通過買入期貨,同時賣出除了此大市值權重股之外的指數成分股現貨。待此大市值權重股復牌,股價上漲推動股指期貨上漲後,平倉了結,完成套利。

(3)指數成分股分紅期進行套利

當投資者的一致預期低於實際分紅時,股指期貨容易被高估,產生正套利機會。當投資者的一致預期高於實際分紅時,股指期貨容易被高估,產生反向套利機會。

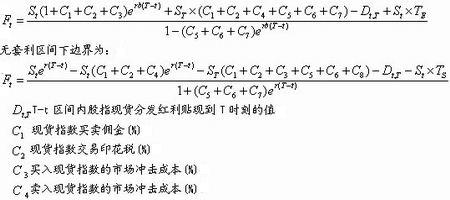

股指期貨無套利區間的確定

股指期貨套利的關鍵步驟之一在於對股指期貨合約進行合理準確的定價,也即確定可以套利的邊界。迄今為止,對期貨定價的研究大都從持有成本模型(Cost of Carry Model)和預期理論(Expectation Theory)兩方面來進行,其中持有成本模型是最廣泛被使用的定價模型,也是最接近實際運用的定價方法,它是Cornell & French 藉助一對套利組合論證的在完美市場假設下的定價模型。

無套利區間的上下邊界中的St是指指數現貨未來的價格,在實際計算的過程中,可以用現在價格 進行St替代。

一般說來,股指期貨價格總是在無套利區間內波動,但一旦股指期貨的實際價格超出了這個邊界時,就產生了套利機會。如果期貨價格高於無套利區間的上邊界,就可以進行正向套利,反之,當期貨價格低於下邊界時,就可以進行反向套利。

套利成本的測算

一個完整的套利過程包括現貨的買賣,期貨的建倉與平倉四個過程。而對涉及其中的現貨與期貨交易來說,都需要支付固定成本與變動成本。其中,固定成本包括交易佣金、印花稅等;變動成本包括衝擊成本和等待成本。

不同投資者固定交易成本引數列表(以下資料為本文假設值,實際值以公司規定為準,單位 BP)

| 成本專案 | 券商 | 基金 | 其它 |

| 現貨組合的賣出印花稅 | 10 | 10 | 10 |

| 現貨組合的買賣佣金 | 2 | 10 | 20 |

| 期貨交易手續費 | 0.5 | 0.5 | 0.5 |

| 期貨買賣佣金 | 0.5 | 0.5 | 1 |

注:自2008年9月19日起,交易印花稅稅率調整為千分之一,並且只對賣方單邊收取。BP:萬分之一

變動成本包括市場衝擊成本和市場等待成本。考慮到股指期貨的流動性非常高,期貨的變動成本幾乎可以忽略不計,因此我們只考慮現貨的變動成本。計算變動成本需要使用高頻資料,可以通過套利軟體實時計算出。這裡給出現貨變動的平均成本:

| 成本專案 | 券商 | 基金 | 其它 |

| 現貨變動成本 | 6.5 | 6.5 | 6.5 |

單位:BP

期現套利例項分析

下面我們就一個具體例項給出套利的完整過程。套利所需費用按照私募客戶的標準計算,參與套利的資金為1億元。

套利期間:2010年1月4日---2010年2月2日

建倉:

建倉時間:2010年1月4日下午收盤前

期貨市場:賣出IF1002合約60手,點位為3773點,股指期貨保證金為15%(12%(交易所)+3%(期貨公司))。

所需要繳納保證金為3773×300×60×15%=10187100元。

為了規避期價上漲所帶來的追加保證金風險,可以採用20%的保證金標準,即實際繳納的保證金為:3773×300×60×20%=13582800元。

建倉手續費為3773×300×60×0.00015=10187元。

現貨市場: 採用上證50ETF、上證180ETF、深圳100ETF三隻基金構造投資組合,分別需要購買 56343手、367183手、61943手,所需資金為67914000元,建倉手續費為20374元。

平倉:

平倉時間:2010年2月2日下午收盤前

期貨市場:買入IF1002合約60手,點位為3225點。通過期貨合約的買賣獲利為(377-3225)×300×60-9864000元

平倉手續費為3225×300×60×0.00015=8708元

期貨市場上總盈利為9864000-8708-10187=9845105元

現貨市場:賣出現貨虧損為6373847元

平倉手續費為17415元

現貨市場上的總虧損為6373847+17415+20374=6411636元

因此,通過股指期貨期限套利,所獲利潤為9845105-6411636=3433469元。

套利期間所需要的資金量為:

13582800+10187+67914000+20374+8708+17415=81553484元

套利期間收益率為: 3433469/81553484=4.2%

圖2:股指期貨期現套利圖

期現套利可能存在的風險

期現套利的風險比較低,理論上甚至通常將套利行為和獲取無風險利潤相匹配。但具體到實際操作層面,嚴格的假設條件在市場中並不能完全滿足,因此套利交易中也存在一定風險。

(1) 衝擊成本風險

在構建股票現貨的組合時,可能產生一定的衝擊成本,即成交價高於(買入時)或低於(賣空時)計算套利時的股價,從而使指數產生一定偏差,影響套利收益。事實上,套利者往往會對衝擊成本形成一定的預估,以拓寬無套利區間。然而衝擊成本的預估精確度與套利決策仍高度相關,體現為錯失一些套利機會或者套利後收益為負。

(2) 跟蹤誤差風險

構建的股票組合通常不能完全同指數構成相匹配。首先,由於滬深300(2342.562,-8.14,-0.35%)指數樣本較大,構建相應的股票組合需要大量的資金。其次,按照權重匹配的原則,在構建時通常會出現不滿一手(100股)的股數。此外,套利者正向套利時,如遇到某權重股漲停或停牌,構建組票組合需進行調整。因此構建的股票組合通常並不能和指數構成相吻合,從而形成一定的跟蹤誤差。

(3) 強行平倉風險

當我們考察期貨市場時,建立股指期貨頭寸所產生的風險也不可忽視。由於期貨交易的槓桿機制和強行平倉制度極有可能使套利者面臨被強行平倉的風險。例如,套利者進行正向套利(買現貨賣期貨)後,指數向上收斂。此時,現貨頭寸盈利,期貨頭寸虧損。儘管總和為盈利,但是套利者的期貨頭寸處於不利地位。如果指數持續上漲,套利者需追加足額保證金,否則就有可能被強行平倉。